Impuesto especial sobre los envases de plástico no reutilizables

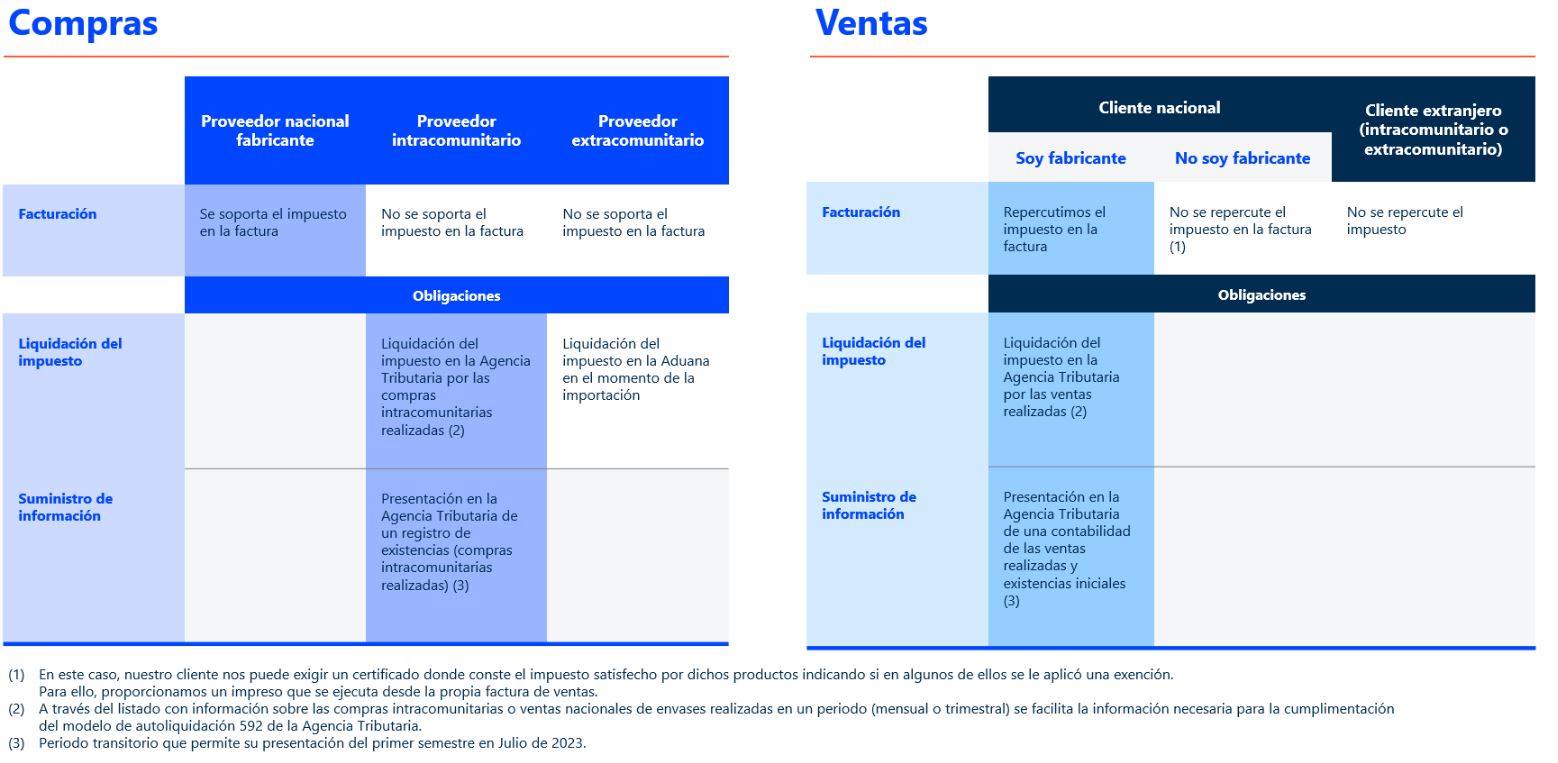

El impuesto especial sobre los envases no reutilizables, aplicable a partir del 01/01/2023, es un impuesto regulado en el capítulo I del título VII de la Ley 7/2022, de 8 de abril, de residuos y suelos contaminados para una economía circular (artículos 67 a 83). Es un tributo de naturaleza indirecta que recae sobre la utilización en territorio español de envases no reutilizables que contengan plástico no reciclado, tanto si se presentan vacíos como si se presentan conteniendo, protegiendo, manipulando, distribuyendo y presentando mercancía. A diferencia de otros impuestos especiales, éste incluye todo el territorio español, por que también grava las operaciones realizadas en las Islas Canarias, Ceuta y Melilla. El devengo y los contribuyentes que deben pagar este impuesto varían en función de los diferentes hechos imponibles: La base imponible del impuesto es la cantidad de plástico no reciclado, expresada en kilogramos, contenida en los productos objeto del impuesto. El tipo impositivo fijado para el inicio de este impuesto, a 1 de enero de 2023, es de 0.45 euros por kilogramo. Existen algunas exenciones como los envases destinados a medicamentos, productos sanitarios y ensilados para uso agrícola o ganadero. Para aplicar el impuesto de envases no reutilizables en la aplicación, es necesario realizar un conjunto de configuraciones. Para eso, se deben seguir las siguientes etapas: Las características de aplicación de este impuesto se definen en Administración | Lista de valores | Financieras | Impuestos especiales, los datos que se deben indicar son los siguientes: Este parámetro de empresa es necesario indicarlo para que funcione toda la gestión del impuesto. En el mantenimiento de artículos se deben indicar, En los artículos sujetos al impuesto especial se deben indicar los datos necesarios para el cálculo del impuesto, exención y otros datos necesarios para elaborar más adelante los informes (contabilidad y libro de registro de existencias) que se deben presentar a la Administración. Estos datos se deben indicar en el mantenimiento de artículos y son los siguientes: Esta marca es una de las condiciones que permite determinar si se debe aplicar el impuesto de forma automática en las facturas de compra de artículos sujetos al impuesto de un proveedor en concreto. En el formulario de artículos por cliente es posible indicar si en un artículo se aplica una exención para algunos clientes en concreto, en función del uso al que vaya destinado el artículo. En las facturas de venta, si la empresa es fabricante de un artículo marcado como sujeto al impuesto especial, se calcula el impuesto si el artículo tiene indicada una cantidad de plástico no reciclado y no tiene indicada ninguna exención. Al crear una línea en una factura directa, estos datos se obtienen automáticamente de la definición del artículo pero, en caso, que la empresa sea fabricante del artículo se permite modificar las cantidades de plástico del artículo y la exención. La cuota del impuesto, calculada por cada línea de artículo, se suma a la base imponible del cálculo de IVA de la modalidad y tipo impositivo indicada en la línea de factura. En la pestaña Totales, se puede visualizar la cuota total aplicada del impuesto en el grupo Impuestos especiales. Al imprimir una factura de venta en la que se repercute el impuesto, se puede seleccionar el nuevo impreso que contienen el detalle de impuesto a nivel de línea. Si la factura se genera a partir de un albarán de entrega, el impuesto también se calcula a partir de los datos de cada línea de artículo. Al contabilizar una factura de ventas, los datos del impuesto reflejado en la factura de ventas se envían a Finanzas mediante el tipo de línea 820. En las facturas de compra, la casilla Aplicar impuesto a nivel de detalle de la línea es la que determina si se debe calcular el impuesto. Esta casilla se puede marcar manualmente, pero se marca automáticamente si se cumplen las siguientes condiciones: La cantidad de plástico, cantidad de plástico no reciclado, tipo de producto, y exención se obtienen automáticamente del artículo, pero se pueden modificar de forma manual en el detalle de la línea de la factura.

La información sobre la liquidación del impuesto y el certificado fiscal para los envases no reutilizables se puede imprimir obteniendo los siguientes informes: Para obtener este impreso se debe acceder previamente al formulario ubicado en Informes | Generación de la información para la liquidación del impuesto de envases no reutilizables e indicar los criterios de selección necesarios para obtener los datos de liquidación del impuesto: En el artículo 82 de esta Ley se cita la posibilidad de que un cliente pueda exigir, aunque la empresa no sea fabricante de envases no reutilizables, la presentación de un certificado en el que conste el detalle de plástico, plástico no reciclado, cuota del impuesto y posible exención de los productos devengados en una factura de venta. Este certificado, que contiene la información de los artículos de la factura, se obtiene mediante el botón Certificado de envases ubicado en el formulario de facturas de venta. Trazabilidad de los envases de plástico no reutilizables Mantener una correcta trazabilidad es importante para poder elaborar la contabilidad de la fabricación y el libro de registro de existencias de los envases de plástico no reutilizables. Para disponer de esta trazabilidad, los artículos deben gestionar lotes bien diferenciados tanto para el caso de compras, como para el caso de fabricación. Cada compra de un artículo sujeto al impuesto debe generar un nuevo lote, lo que permite identificar a través de las facturas dónde y cuándo se ha realizado la compra. La fabricación debe realizar las entradas de producto acabado de una OF indicando un código de lote en cada fabricación, lo que permite disponer de una trazabilidad entre la venta de un lote de fabricación de un conjunto y la compra de los componentes utilizados para esa fabricación. De esta manera, en el caso de ventas de productos fabricados que contengan componentes o semielaborados que, a su vez, contengan componentes sujetos al impuesto, se puede detectar si los componentes que se han adquirido a través de compras intracomunitarias (lote de compra) se han utilizado para la fabricación de un lote (lote de fabricación) concreto que se ha enviado, por ejemplo, fuera del territorio español. Proceso de generación de la información Tanto las empresas fabricantes, como las que realizan adquisiciones intracomunitarias de envases de plástico no reutilizables, tienen la obligación de realizar de forma periódica un suministro de información a la Agencia Tributaria donde se detalla la contabilidad de los productos fabricados y tener un libro de registro de existencias de las compras intracomunitarias realizadas respectivamente. Estos suministros de información se componen de una serie de conceptos o hechos contables que registran diferentes situaciones durante el ciclo de un producto (fabricación, puesta a disposición, adquisición intracomunitaria, devoluciones, etc.). Mediante el formulario ubicado en Informes | Contabilidad y registro de existencias de envases se puede generar la información de estos conceptos en un fichero CSV, que facilita la cumplimentación de estos datos en la declaración que debe realizar la empresa. A continuación, se detalla la información solicitada y que se suministra a partir de la información existente en la aplicación de los artículos sujetos al impuesto durante un periodo concreto: Este script recibe por parámetros los datos que identifican el proceso que se genera y que permiten insertar datos personalizados en la tabla de trabajo pl_wasiento_envase, que es la tabla en la que se basa el proceso de generación de la información para generar el archivo. Los parámetros que recibe el script son los siguientes:Gravamen

Devengo y hecho imponible

Base imponible y tipo impositivo

Exenciones

Configuración

Etapa 1. Definición de características del impuesto

Etapa 2. Código de la definición del impuesto

Etapa 4. Configuración de artículos por proveedor

Etapa 5. Configuración de artículos por cliente

Facturas de venta

Facturas de compra

Informes

Impreso con información para la liquidación del impuesto

- Primer trimestre (enero, febrero y marzo)

- Segundo trimestre (abril, mayo, junio)

- Tercer trimestre (julio, agosto, septiembre)

- Cuarto trimestre (octubre, noviembre, diciembre)Suministro de Información

Contabilidad de los fabricantes

Nota: Los conceptos de bajas o destrucción de envases por inadecuación (conceptos 5 y 3 de la contabilidad y libro de registro respectivamente) no se generan en el archivo CSV de forma estándar, pero se pueden obtener personalizando el proceso de generación a través de un script que se indica en los parámetros de empresa específicos para el impuesto.Conceptos solicitados en el registro existencias de los adquirientes intracomunicarios

Nota: Los conceptos de bajas o destrucción de envases por inadecuación (conceptos 5 y 3 de la contabilidad y libro de registro respectivamente) no se generan en el archivo CSV de forma estándar, pero se pueden obtener personalizando el proceso de generación a través de un script que se indica en los parámetros de empresa específicos para el impuesto;